FUNDAMENTAL ANALYSIS PART – 9

Cash flow statementను విశ్లేషించడం ఎలా?

ఫండమెంటల్ అనాలసిస్లో భాగంగా క్యాష్ ఫ్లో స్టేట్మెంట్ను చదవడం, విశ్లేషించడం చాలా ముఖ్యం. ఎందుకంటే ఓ కంపెనీ జెనరేట్ చేసిన, ఖర్చు చేసిన నిధుల గురించి Cash flow statement వివరంగా చెబుతుంది.

వాస్తవానికి కంపెనీ అమ్మకాల్లో ఎక్కువ భాగం క్రెడిట్ ప్రాతిపదికన జరుగుతాయి. క్యాష్ రూపంలో చాలా తక్కువగా జరుగుతాయి. కానీ Profit and loss statementలో వీటి మధ్య బేధాన్ని పరిగణించరు. కంపెనీ యొక్క మొత్తం ఆదాయాన్ని చూపుతారు. కానీ ఇక్కడ మనం గమనించాల్సిన విషయం ఏమిటంటే, ఇది కంపెనీ యొక్క రియల్ క్యాష్ ఫ్లోను సూచించదు.

అందుకే నిర్ధిష్ట కాలవ్యవధికి సంబంధించి ఓ కంపెనీ యొక్క క్యాష్ ఫ్లోను ఎనలైజ్ చేయడం ఎంతో ముఖ్యం. ఎందుకంటే అత్యవసర ఆర్థిక పరిస్థితులు తలెత్తినప్పుడు, వెంటనే చెల్లించాల్సిన అప్పులను తీర్చాల్సి వచ్చినప్పుడు కంపెనీ వద్ద తగిన లిక్విడ్ క్యాష్ ఉందా? లేదా? అనేది దీని ద్వారా తెలుస్తుంది.

క్యాష్ ఫ్లో స్టేట్మెంట్ను చదవడం ఎలా?

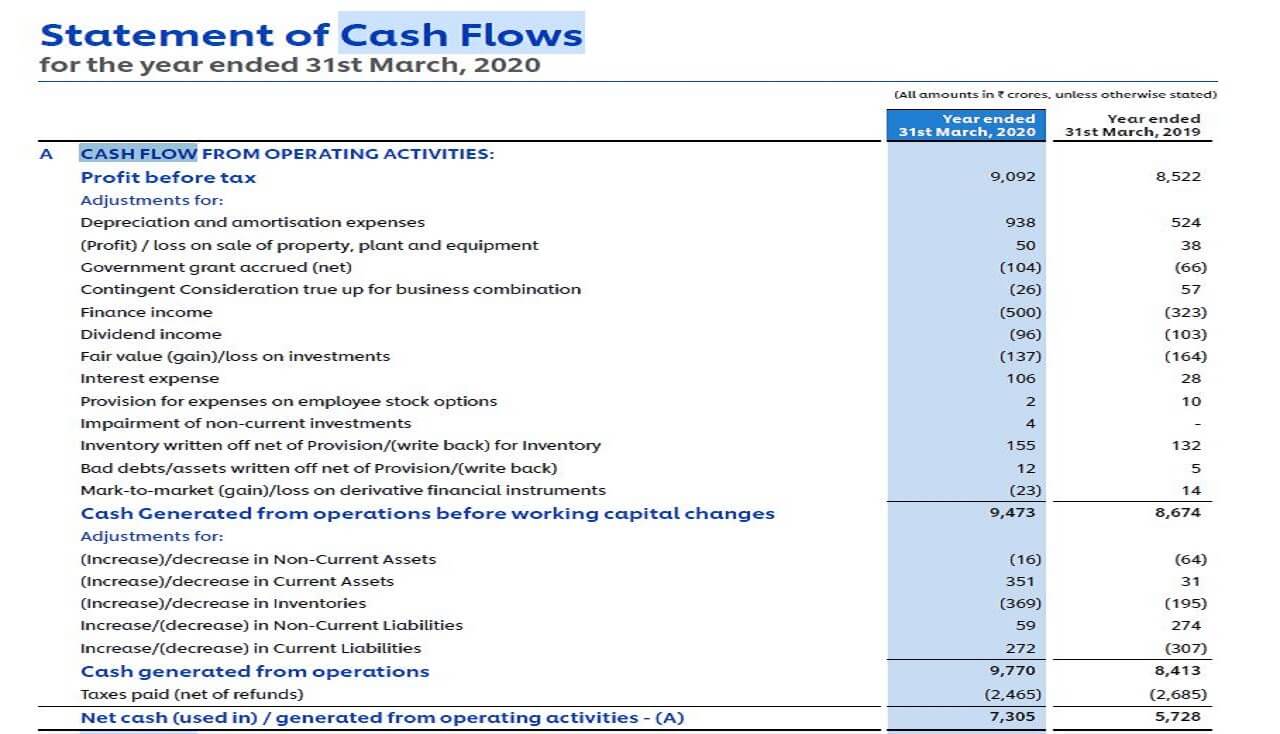

ఇందుకోసం HUL annual report 2019-20 ఉదాహరణగా తీసుకుందాం.

Layout

క్యాష్ ఫ్లో స్టేట్మెంట్ యొక్క లేఅవుట్, స్ట్రెక్చర్ ఇంచుమించు ప్రాఫిట్ అండ్ లాస్ స్టేట్మెంట్, బ్యాలెన్స్ షీట్ లాగానే ఉంటుంది. కానీ దీనిలో కొన్ని మార్పులు (differences) కనపడతాయి. ముఖ్యంగా క్యాష్ ఫ్లో స్టేట్మెంట్కి సంబంధించి ‘నోట్’ అనే column ఉండదు.

క్యాష్ ఫ్లో స్టేట్మెంట్ను మూడు ప్రైమరీ సెక్షన్లుగా విభజించారు. అవి:

- Cash flow from operating activities

- Cash flow from investing activities

- Cash flow from financing activities

ఇప్పుడు వీటిని ఒకొక్కటిగా తెలుసుకుందాం.

Cash flow from operating activities

కంపెనీ యొక్క PAT (net income)ను క్యాష్ ఫ్లోగా పరిగణించలేము. ఎందుకంటే పీ అండ్ ఎల్ స్టేట్మెంట్లో కంపెనీ సంపాదించిన మొత్తం ఆదాయాన్ని చూపుతారు. అంటే కంపెనీని ప్రభావితం చేయలేని నాన్-క్యాష్ income, expenditureని కూడా దీనిలో కలిపి చూపుతారు. వాస్తవంగా డబ్బులు ఇంకా అందాయా? లేదా? అన్నది పరిగణలోకి తీసుకోరు.

అందువల్ల operating activities యొక్క క్యాష్ ఫ్లోను లెక్కించాలంటే, PBT (Profit before tax)ని తీసుకోవాలి. అయితే దీనికి కూడా చాలా అడ్జస్ట్మెంట్స్ చేయాల్సి ఉంటుంది.

HUL annual report (2019-20)లోని క్యాష్ ఫ్లో స్టేట్మెంట్ను తీసుకోండి. PBT (Profit before tax)లో కొన్ని adjustments కనపడతాయి.

Adjustments for non-cash items

PBT నుంచి నగదు రహిత ఆదాయాలు (Non-cash revenues)ను తీసివేసి, నగదు రహిత ఖర్చులు (non-cash expenses)ను కలుపుతారు.

హెచ్యూఎల్ క్యాష్ ఫ్లో స్టేట్మెంట్లోని ఫస్ట్ లైన్ ఐటెమ్లో depreciation and amortisation expensesను చూడవచ్చు. ఇది కేవలం అకౌంటింగ్ ఎంట్రీ మాత్రమే. కంపెనీ ఒక సంవత్సరంలో చెల్లించే నిజమైన నగదు వ్యయం (Real cash expenses) కాదు. అందువల్ల దీనిని PBT (Profit before tax)కు కలుపుతారు.

Adjustments for items accrued but not received

కంపెనీ చేతికి ఇంకా అందని ఐటెమ్స్ను PBT నుంచి తొలగిస్తారు. ఎందుకంటే అలాంటి ఆదాయం నిజంగా డబ్బు రూపంలో కంపెనీకి అందకపోవడమే.

హెచ్యూఎల్ క్యాష్ ఫ్లో మూడో లైన్ ఐటెమ్ చూడండి. ‘government grant accrued (net)’ కనిపిస్తుంది. వాస్తవానికి హెచ్యూఎల్కి ఆ గ్రాంట్ ఇచ్చారు, కానీ ఇంకా అందలేదు. అందువల్ల ఇలాంటి గ్రాంట్లను PBT నుంచి తొలగిస్తారు.

Adjustment for non-operating items

నాన్ ఆపరేటింగ్ ఐటెమ్స్ను ఈ సెక్షన్ నుంచి తొలగించడమో లేదా యాడ్ చేయడమో చేస్తుంటారు.

హెచ్యూఎల్ క్యాష్ ఫ్లో స్టేట్మెంట్లోని 5, 6 లైన్ ఐటెమ్స్గా Finance income, dividend income ఉన్నాయి. ఈ రెండు కూడా కంపెనీ అందుకున్న నగదు ఆదాయాలు. అయినప్పటికీ అవి కంపెనీ నిర్వహణ కార్యకలాపాల నుంచి తీసుకోబడలేదు. అందువల్ల వీటిని PBT నుంచి తీసివేస్తారు.

Adjustments for changes in working capital

పైన చెప్పిన అడ్జస్ట్మెంట్లు అన్నీ పూర్తయిన తరువాత changes in the Working capital, non-current assets, liabilities అనే మూడు ఎంట్రీలను లెక్కిస్తారు. ఆస్తులు పెరిగినట్టు అయితే క్యాష్ యొక్క ఔట్ ఫ్లో కూడా పెరుగుతుంది. అందువల్ల ఈ మూడు ఎంట్రీలను PBT నుంచి తీసివేస్తారు.

ఒక వేళ ఆస్తులు తగ్గితే, క్యాష్ యొక్క ఇన్ ఫ్లో పెరుగుతుంది. అప్పుడు ఈ మూడు ఎంట్రీలను PBTకి యాడ్ చేస్తారు.

Liabilities పెరిగితే ఇన్ ఫ్లో పెరుగుతుంది. తగ్గితే, ఔట్ ఫ్లో పెరుగుతుంది.

PBTకి ఈ అన్ని సర్దుబాట్లు చేసిన అనంతరం వచ్చిన సంఖ్యను ‘Cash generated from operations’ అని అంటారు. దీని నుంచి పన్నులను కూడా తొలగిస్తే ‘net cash or generated in operating activities’ వస్తుంది.

Cash flow from investing activities

కంపెనీ తన పెట్టుబడులకు సంబంధించి అందుకున్న, ఉపయోగించిన మొత్తం క్యాష్ను ఈ విభాగంలో పొందుపరుస్తారు. పెట్టుబడులు పెట్టాలంటే క్యాష్ ఔట్ ఫ్లో ఉండాలి. అమ్మకాలు వల్ల ఇన్ ఫ్లో పెరుగుతుంది. ఇలాంటి లావేదేవీలను తొలగిస్తే ‘net cash or generated from investing activities’ వస్తుంది.

PBT in operating activities నుంచి తొలగించిన Dividend income కూడా ఇక్కడ కనపడుతుంది.

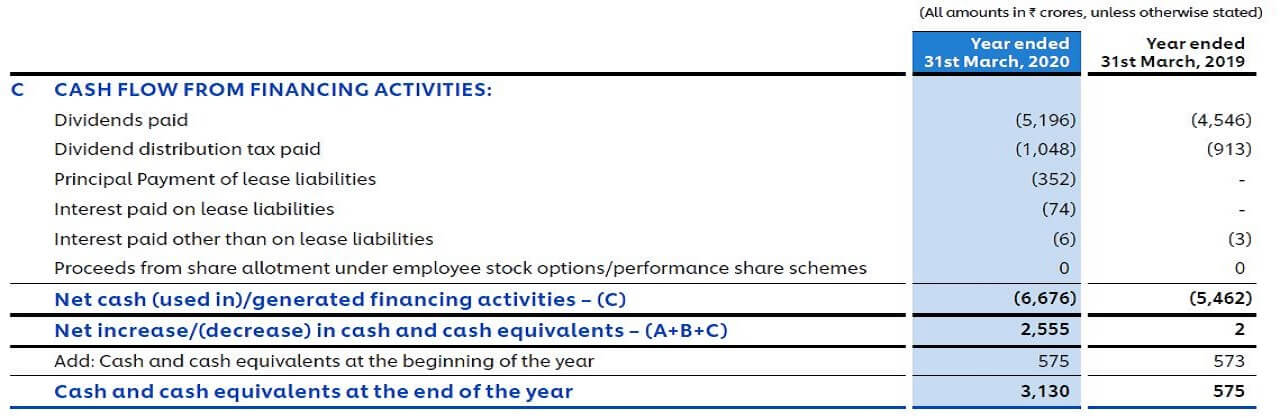

Cash flow from financing activities

కంపెనీ యొక్క capital financing activitiesకు సంబంధించి అన్ని cash sources, cash payments ఇక్కడ ఉంటాయి. షేర్ హోల్డర్లకు డివిడెండ్ల చెల్లింపులు, లోన్ (loan) మీద వడ్డీ చెల్చింపులను ఔట్ ఫ్లో ఆఫ్ క్యాష్గా పరిగణిస్తారు. కంపెనీ కొత్తగా తీసుకున్న అప్పులు, షేర్ల విక్రయాలు క్యాష్ ఇన్ ఫ్లోగా పరిగణిస్తారు.

ఇన్ ఫ్లో, ఔట్ ఫ్లో రెండింటినీ తీసివేస్తే (netted off) చేస్తే ‘net cash or generated from financial activities’ వస్తుంది.

The net increase (or decrease) in cash

ఒక కంపెనీ యొక్క ఈ మూడు ప్రధాన వ్యాపార కార్యకలాపాల నుంచి net cash inflow లేదా net cash outflowలను కలపడం లేదా తీసివేయడం ద్వారా నిర్దేశిత కాలానికి సంబంధించి నగదులో నికర పెరుగుదల (net increase) లేదా నికర తగ్గుదల (net decrease) వస్తుంది.

ఇది పూర్తయిన తరువాత, సంవత్సర ప్రారంభంలో కంపెనీ వద్ద ఉన్న క్యాష్, క్యాష్కు సమానమైనవి.. సంవత్సరం చివరినాటికి కంపెనీ వద్ద ఉన్న క్యాష్, క్యాష్కు సమానమైన వాటి వద్దకు చేరతాయి.

Important financial numbers, ratios

ఇప్పుడు మనం cash flow statementను ఎలా ఎనలైజ్ చేయాలో నేర్చుకుందాం. ముఖ్యంగా ప్రతి ఇన్వెస్టర్ తెలుకోవాల్సిన ముఖ్యమైన క్యాష్ ఫ్లో రేషియోస్, నంబర్స్ గురించి తెలుసుకుందాం.

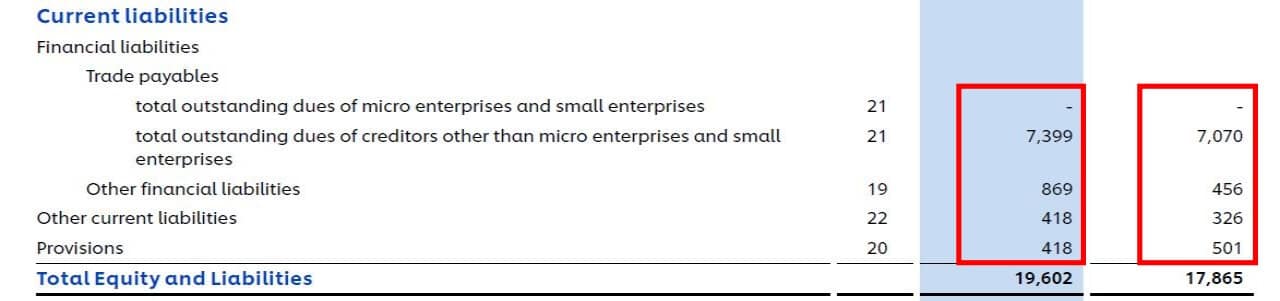

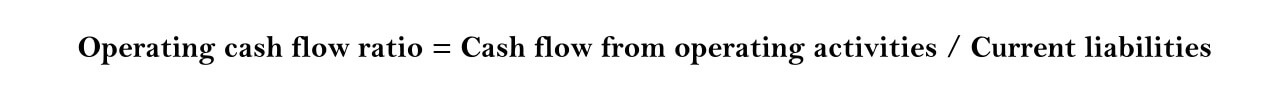

Operating cash flow ratio

Operating activities నుంచి వచ్చే డబ్బుతో, ఓ కంపెనీ తన current liabilities మొత్తాన్ని చెల్లించే సామర్థ్యాన్ని కలిగి ఉందా? లేదా? అనేది ఈ operation cash flow ratio ద్వారా తెలుసుకోవచ్చు.

Operating cash flow ratio 1 కన్నా ఎక్కువగా ఉంటే మంచిది. ఇలా ఉంటే, ఆ కంపెనీ తన అప్పుల కన్నా ఎక్కువ క్యాష్ను జెనరేట్ చేయగలుగుతోందని అర్థం.

ఫార్ములా:

హెచ్యూఎల్ operating cash flow (2019-20) = రూ.7,305 కోట్లు/ రూ.9,104 కోట్లు = 0.802

అంటే current liabilitiesని తీర్చేందుకు తగిన ఆదాయాన్ని హెచ్యూఎల్ జెనరేట్ చేయడం లేదని అర్థమవుతోంది.

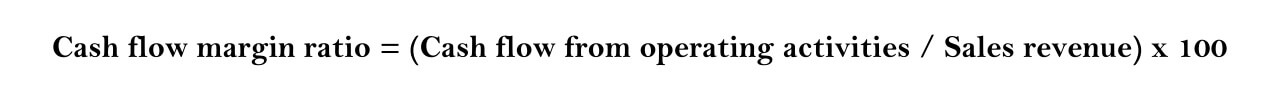

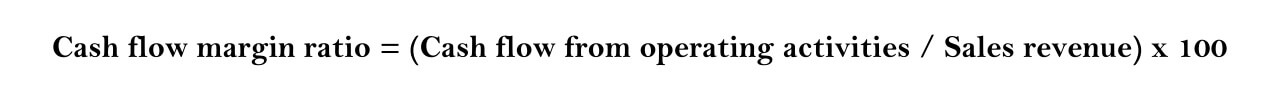

Cash flow margin ratio

Operating cash flow, sales మధ్య బంధాన్ని ఇది చెబుతుంది. దీనిని Percentageల్లో లెక్కిస్తారు.

కంపెనీ ఎంత Percentage of salesను క్యాష్ రూపంలోకి మార్చుకోగలుగుతుందో ఈ Cash flow margin ratio తెలుపుతుంది.

Cash flow margin ratio ఎంత ఎక్కువగా ఉంటే, ఓ కంపెనీ తన salesను అంత సమర్థవంతంగా క్యాష్గా మార్చుకుంటోందని అర్థం.

ఫార్ములా:

హెచ్యూఎల్ Cash flow margin ratio (2019-20) = (రూ.7,305 కోట్లు / రూ.38,273 కోట్లు) x 100 = 19.08%

అంటే హెచ్యూఎల్ ప్రభావవంతంగా తన అమ్మకాల్లో 19.08 శాతాన్ని క్యాష్గా మార్చుకుంటోంది.

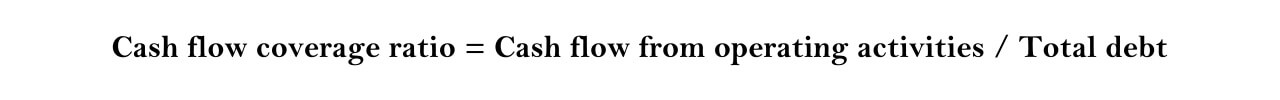

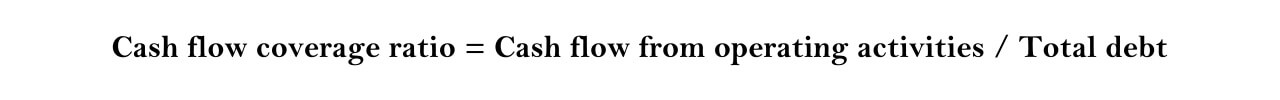

Cash flow coverage ratio

ఇదొక లిక్విడిటీ ఇండికేటర్. సమయానికి అప్పులు తిరిగి చెల్లించే సామర్థ్యాన్ని ఇది చెబుతుంది. Cash flow coverage ratio 1 కన్నా ఎక్కువగా ఉంటే మంచిది. Cash flow coverage ratio ఎక్కువగా ఉంటే, జెనరేట్ అయిన క్యాష్ ద్వారా కంపెనీ తన అప్పులను తీర్చగలిగే సామర్థ్యం కలిగి ఉన్నట్లు అర్థం.

ఫార్ములా:

Here, Total debt= total liabilities.

హెచ్యూఎల్ Cash flow coverage ratio (2019-20) = రూ.7,305 కోట్లు/ రూ.11,571 కోట్లు = 0.63

దీనిని బట్టి హెచ్యూఎల్కి సమయానికి అప్పులు తిరిగి చెల్లించే సామర్థ్యం కాస్త తక్కువగా ఉన్నట్లు అర్థమవుతోంది.

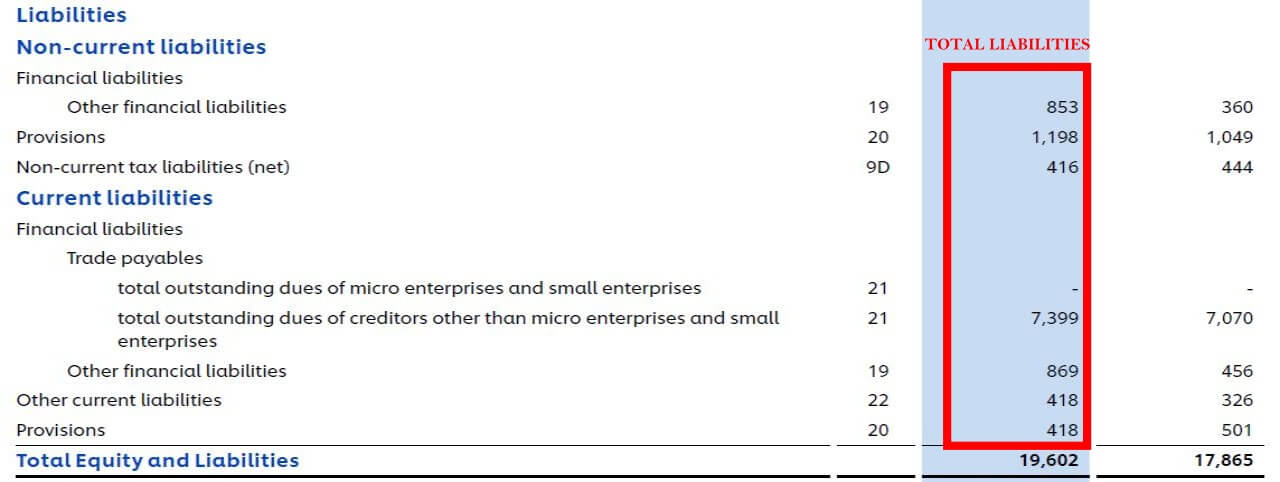

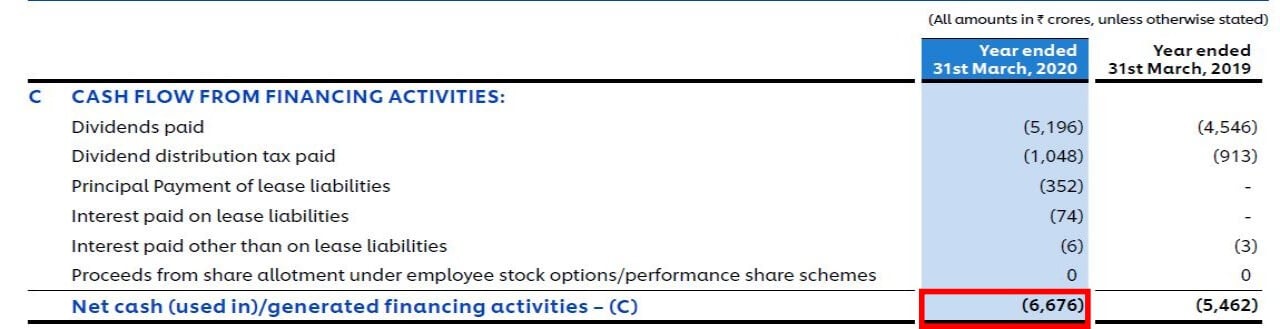

External financing index ratio

ఓ కంపెనీ తన ఫైనాన్సింగ్ యాక్టివిటీస్ క్యాష్ ఫ్లోపై ఎంత ఆధారపడి ఉందనేది దీని ద్వారా తెలుస్తుంది. ఇది ఎంత తక్కువగా ఉంటే అంత మంచిది. ఇది నెగెటివ్లో ఉంటే ఇంకా మంచిది.

ఒక కంపెనీకి సంబంధించిన External financing index ratio తక్కువగా ఉంటే, అప్పుడు అది అప్పులు, ఇతర ఫైనాన్షియల్స్పై తక్కువగా ఆధారపుడుతున్నట్టు అర్థం చేసుకోవాచ్చు.

ఫార్ములా:

హెచ్యూఎల్ External financing index ratio (2019-20) = (- రూ.6,676 కోట్లు/ రూ.7,305కోట్లు) = -0.914

దీనిని బట్టి హెచ్యూఎల్ తన ఫైనాన్సింగ్ యాక్టివిటీస్ క్యాష్ ఫ్లోపై అంతగా ఆధారపడడం లేదని మనకు అర్థమవుతుంది. ఇది మంచి విషయం.

ఈ విధంగా మనం Cash flow statementను చదవాలి, ఎనలైజ్ చేసుకోవాలి.

What next?

ఇప్పటి వరకు మనం P&L statement, Balance sheet, Cash flow statementలను చదవడం, ఎనలైజ్ చేయడం నేర్చుకున్నాం. ఇంత వరకు బాగానే ఉంది. మరి ఈ గణాంకాలతో ఏం చెయ్యాలి?

దీనికి సమాధానం – advanced fundamental analysis చేయాలి. రానున్న ఛాప్టర్లలో దాని గురించి సవివరంగా తెలుసుకుందాం.

ముఖ్యమైన అంశాలు

అత్యవసర ఆర్థిక పరిస్థితులు తలెత్తినప్పుడు; చెల్లించాల్సిన అప్పులను తీర్చాల్సి వచ్చినప్పుడు, కంపెనీ వద్ద తగిన లిక్విడ్ క్యాష్ ఉందా? లేదా? అనేది cash flow statement ద్వారా తెలుస్తుంది.

Cash flow statementలో మూడు ప్రైమరీ సెక్షన్లు ఉంటాయి. Cash flow from operating activities, Cash flow from investing activities and Cash flow from financing activities.

వీటి గురించి తెలుసుకునేందుకు PBT (Profit before tax)ని ఉపయోగిస్తారు. అందుకు తగినట్లుగా పలు మార్పులు, చేర్పులు కూడా చేస్తారు.

Click here: బ్యాలెన్స్ షీట్ను ఎనాలసిస్ చేయడం ఎలా?

Click here: ప్రాఫిట్ అండ్ లాస్ స్టేట్మెంట్ను ఎనాలసిస్ చేయడం ఎలా?

Click here: ఫైనాన్షియల్ స్టేట్మెంట్ అంటే ఏమిటి?